第一位易方达生物科技指数基金;第二位招商国证生物医药指数;第三位汇添富中证生物科;第四位中欧时代先锋;第五位国证食品饮料指数;第六位中证食品饮料指数;第七位前海开源中证大农业指数增强基金;第八位策略指数基金;第九位$深证红利;第十位易方达沪深300非银ETF联接基金。

红利指数基金有工银深证红利联接、万家中证红利指数、富国中证红利指数增强、大成中证红利指数、华宝标普中国A股红利机会指数A等。一般红利指数基金的类型可以分为上证红利、深证红利、中证红利、标普红利四种。

2004年1月2日正式发布并于上海证券交易所上市交易。

上证50ETF的投资目标是紧密跟踪上证50指数,最小化跟踪偏离度和跟踪误差。

基金采取被动式投资策略,具体使用的跟踪指数的投资方法主要是完全复制法,追求实现与上证50指数类似的风险与收益特征。

拓展资料

“红利ETF”买卖方式同普通股票一样,在证券交易所进行,交易代码510880。

申购/赎回方式与普通基金不一样,只能在证券交易所进行,申赎代码51088申赎资金510882基金最小申购、赎回份额为50万份,而且必须按照华泰柏瑞基金公司提供的上证红利ETF申购/赎回清单文件中约定的内容准备才能进行申购赎回。

红利ETF和指数基金的区别:

1、ETF:即交易型开放式指数证券投资基金,兼具股票、开放式指数基金及封闭式指数基金的优势和特色,是一种高效的指数化投资工具,策略类型丰富。

2、指数基金:指数基金就是以特定指数如沪深300指数为标的指数,并以该指数的成份股为投资对象,以追踪标的指数表现的基金产品。

指数基金一览表

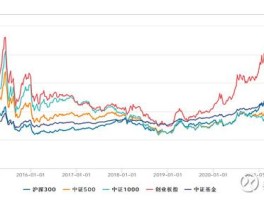

今年以来,上证综指已经两次跌破3000点。

2023年4月跌破3000点,四个交易日之后收复3000点,2023年10月再次跌破3000点,两个交易日之后收复3000点。3000点以下的时间这次更短,说明3000点在技术上和情绪上都有支撑。

上证指数从2023年7月5日的3424.84跌至2023年10月12日的2934.09,是多重因素叠加的结果。

首先,美联储继续大力提高利率;二是地缘政治升级,负面影响扩大;第三,欧洲的能源危机;第四,全球疫情导致的经济下滑。

随着9月份社会金融数据超预期,上证综指触底反弹,收复3000点。

回顾过去两年可以发现,从2021年1月开始,国内明星基金经理持有的基金收益已经波动了20个月,整体跌幅在50%左右。

中欧基金公司格伦管理基金,中欧医疗健康混合A,基金代码003095,今年以来下跌-23.13%。2021年第一季度管理规模为195.1亿元,2023年6月上升至325.9亿元。

易方达基金公司的张坤管理基金,易方达蓝筹精选混合,基金代码005827,今年以来累计下跌-24.72%。

管理规模从2021年第一季度的880.2亿元下降到2023年6月的627.8亿元,整体规模略有下降。

交银施罗德基金公司杨浩管理基金,交银新活力灵活配置混合基金,代码519772;今年以来,跌幅已达-23%。这只基金的规模从20年第四季度的160.9亿下降到22年6月的56.88亿。

明星基金经理管理规模大多超过100亿元。

从上述三位明星基金经理近两年的规模来看,中欧基金公司格伦管理的中欧医疗健康混合A,一年多来业绩一直处于下滑趋势。

管理规模没有明显减少,反而进一步增加,可见投资者对格伦管理的基金情有独钟。

明星基金经理在管理数百亿资金的时候,更注重价值投资。

所谓“大白马”,就是各个行业的龙头企业,被称为中国资本市场的核心资产。

在全球疫情、美联储疯狂加息、全球局部战争、能源危机等因素影响下,当前a股正处于估值、流动性、政策、业绩等诸多因素形成的底部区间。

属于优质资产的适当配置窗口,具有一定的投资价值。

今日(10月17日)上证指数继续上涨0.42%,报3084.94点;概念表现鲜明:

根据中国证券投资基金业协会公示的基金管理机构《公开募集基金》非货币理财月均规模,易方达基金管理有限公司管理规模达到10488.11亿元,位居行业第一。

2023年10月17日,易方达基金管理公司发布公告称,拟使用固有资金投资自有资金,拟使用固有资金共计1.5亿元投资其他股票型基金。

在当前估值下,基金管理机构的头部企业易方达基金管理公司率先投资自有股票型基金,表明其对a股当前估值具有一定的性价比,对中国资本市场的长期发展具有一定信心。

总的来说,我们看好当前资本市场的长期稳定发展。在目前低估值的位置,我们选择基金进行定投。从中长期来看,我们有很大的概率获得良好的正回报。

本文来自djinn财经。

相关问答:指数基金有哪些?指数基金(IndexFund),顾名思义就是以指数成份股为投资对象的基金,即通过购买一部分或全部的某指数所包含的股票,来构建指数基金的投资组合,目的就是使这个投资组合的变动趋势与该指数相一致,以取得与指数大致相同的预期年化预期收益率。

三个基本概念:1、被动指数型基金:完全复制指数的走势,对基金经理的投资能力要求最低。

即:按照指数的成分股和权重进行资产配置。

2、增强指数型基金:拿出大部分基金资产跟踪某一指数的走势,其余的资金投资于基金经理看好的股票(或债券),以争取获得超越指数的预期年化预期收益表现,对基金经理能力的要求比被动指数型要高。

3、看好海外市场,买QDII指数。

国内指数基金一览:投资者可以买到的指数基金较多,例如上证50ETF、嘉实沪深300、华安180、南方沪深300指数基金、广发沪深300指数基金、鹏华沪深300指数型基金等。

1、看好国内股票,有如下指数可选:(开放式基金)被动指数股票型基金:226只,涉及指数115个,如:上证综指、上证380、上证180、上证能源指数、上证主要消费指数、中证500、沪深300等;增强指数股票型基金:36只,涉及指数19个,如:中证100、沪深300、上证50、深证300、中小板指数、中证红利指数、央视财经50指数等;2、看好国内债市,有如下指数可选被动指数债券型基金:23只,涉及指数12个,如:中证50债指、上证企债30指数等;增强指数债券型基金:5只,涉及指数4个,如:中证转债指数、中信标普全债指数、标普中国可转债指数等;3、看好海外市场,有如下指数可选QDII被动指数股票型基金:32只,涉及指数14个,如:恒生指数、纳斯达克100指数、标普500指数等;QDII增强指数股票型基金:6只,涉及指数3个,如:标普100等权重全预期年化预期收益指数、标普全球高端消费品指数等。

还没有评论,来说两句吧...